Kilkanaście lat w branży doradczej nauczyło nas kluczowej sprawy ? jeśli chodzi o sprzedaż firmy, nie ma dwóch takich samych transakcji. Różnorodność biznesowego świata i ludzkich charakterów sprawia, że każda ma swój własny koloryt i potrafi czymś zaskoczyć.

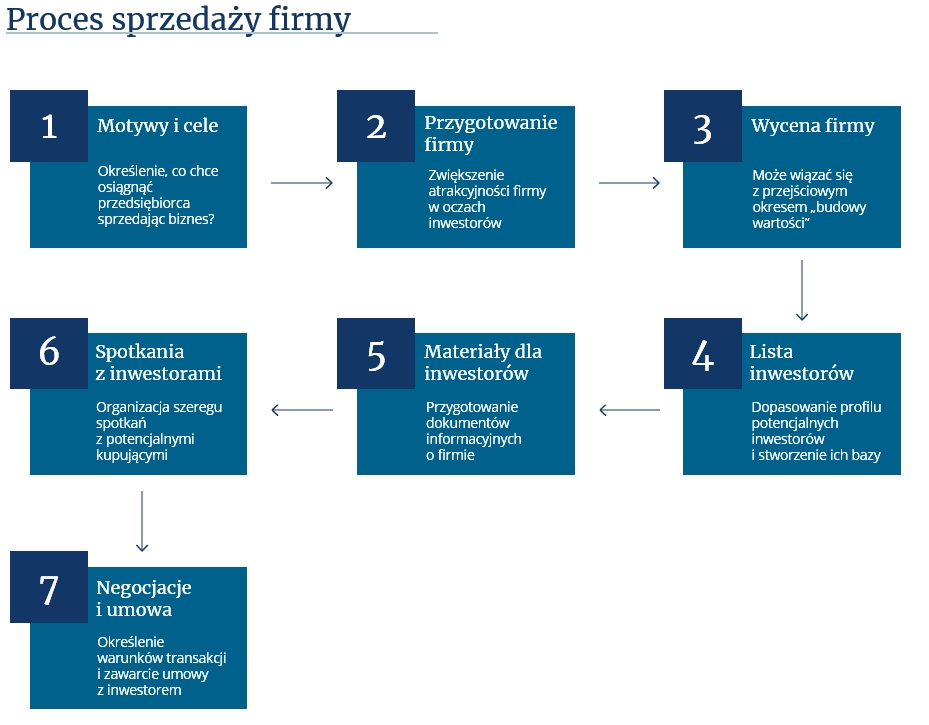

Mimo wszystko, postanowiliśmy wyodrębnić i przybliżyć kilka podstawowych etapów, wspólnych dla wielu takich procesów.

Zatem jeśli jesteś przedsiębiorcą i zastanawiasz się, jak sprzedać firmę ? ten tekst przybliży Tobie, jak taka transakcja wygląda i pomoże się odpowiednio nastawić.

A jest do czego, bo sprzedaż firmy do często długa i wyboista droga.

1. Motywy i cele przedsiębiorcy

Powinny być jasne jeszcze przed rozpoczęciem całego procesu. Jako właściciel musisz wiedzieć, co chcesz osiągnąć sprzedając firmę i czytelnie zakomunikować to partnerom, którzy pomogą Ci w transakcji.

Może kieruje Tobą zwyczajne zmęczenie i chęć wycofania się z biznesu? Jeśli z różnych powodów w grę nie wchodzi sukcesja, sprzedaż firmy może być wtedy najlepszym rozwiązaniem.

Może chcesz zabezpieczyć swoją przyszłość, a niekoniecznie rezygnować z prowadzenia firmy, którą budowałeś przez lata? Nic nie stoi na przeszkodzie, abyś po transakcji kontynuował swoje dzieło,

np. z pozycji zarządu lub mniejszościowego udziałowca.

Innym motywem może być brak pomysłów na dalszy rozwój i chęć wprowadzenia do firmy inwestora branżowego. Być może większy gracz tchnąłby w nią nowe życie?

Motywy mogą być przeróżne i zazwyczaj nie ograniczają się do kwestii finansowych. Powinny być precyzyjne i czytelne ? jest to kluczowe dla zaplanowania i powodzenia całej transakcji.

2. Przygotowanie firmy do sprzedaży

Biznes przeznaczony do sprzedaży musi być atrakcyjny dla inwestorów. A ci szukają firmy, w której panuje porządek.

Nieczytelna i niepełna dokumentacja, zaległe faktury, nieuregulowane umowy, niejasna struktura zarządzania ? wszystko to trzeba doprowadzić do ładu.

Bardzo istotną sprawą jest uporządkowanie kwestii właścicielskich ? oddzielenie roli przedsiębiorcy-właściciela od przedsiębiorcy-managera, a także majątku firmy od majątku przedsiębiorcy

(lub wspólników). W wielu przypadkach konieczna może okazać się zmiana formy prawnej działalności ? najczęściej na spółkę kapitałową.

Uwaga! Jeśli w Twojej firmie są problemy, z którymi na ten moment sobie ona nie radzi, najgorszym co możesz zrobić jest próba ukrycia ich przed potencjalnymi kupującymi. Wszelkie ryzyka, o których wiesz jako właściciel, muszą być jasno komunikowane inwestorom.

W celu zapobiegnięcia niechcianym niespodziankom, przygotowując firmę do sprzedaży, możesz zdecydować się na tzw. vendor due diligence, czyli gruntowne badanie kondycji biznesu, przeprowadzone przez stronę sprzedającą. Pozwoli ono skutecznie zidentyfikować kwestie wymagające naprawy lub komunikacji inwestorom, a także lepiej przygotować się do negocjacji.

Pamiętaj, że transparentność nie tylko usprawnia cały proces, ale przede wszystkim buduje Twoją wiarygodność. Z doświadczenie wiemy, że nagłe pojawienie się ?trupów w szafie? jest jednym

z największych zagrożeń dla powodzenia transakcji.

3. Wycena

Twoje oczekiwania dotyczące wyceny powinny być realistyczne. Jeśli nie znajdują pokrycia w faktycznej wartości biznesu, będzie trudno go sprzedać.

Wartość firmy można świadomie kształtować. W tym zakresie będziesz mógł liczyć na pomoc firmy doradzającej przy transakcji, która przed przystąpieniem do całego procesu, dokładnie przeanalizuje Twój biznes i zasugeruje odpowiednie zmiany.

Być może ponosisz zbędne koszty? Może masz w portfolio nierentowne produkty/usługi/segmenty,

a skupienie się na kluczowych obszarach dałoby lepsze wyniki? Może jesteś zbyt uzależniony od największych klientów?

Wprowadzenie zmian będzie wiązało się z kilkoma miesiącami okresu przejściowego. Pomoże jednak wyeksponować wartość firmy i korzystnie wpłynie na jej wycenę.

4. Lista inwestorów

Po uporządkowaniu spraw w firmie i wyklarowaniu się Twoich oczekiwań, można przystąpić do budowy bazy potencjalnych kupujących.

W zależności od Twoich celów biznesowych i wielkości pakietu sprzedawanych udziałów, na liście mogą znaleźć się różne kategorie inwestorów, w tym:

- finansowi / branżowi,

- instytucjonalni / indywidualni,

- krajowi / zagraniczni.

Przeważnie, jeśli transakcja dotyczy sprzedaży 100% udziałów, przedsiębiorcom zależy na powierzeniu firmy większemu podmiotowi z branży, szukającemu efektów synergii, dostępu do nowego rynku lub gotowych kanałów sprzedaży. W przypadku mniejszych pakietów, w grę częściej wchodzą inwestorzy finansowi lub osoby indywidualne.

Za przygotowanie bazy potencjalnych inwestorów odpowiada firma doradcza, z którą współpracujesz przy transakcji. Lista ta jest z Toba konsultowana i ostatecznie jako właściciel wskazujesz, z którymi inwestorami chciałbyś zainicjować rozmowy.

5. Materiały dla inwestorów

Mniej więcej na etapie kształtowania się listy inwestorów, firma doradcza przygotowuje materiały, które posłużą przedstawieniu przedsiębiorstwa potencjalnym nabywcom. Najważniejsze z nich to:

- teaser inwestycyjny, czyli zwięzły dokument zawierający podstawowe informacje o firmie

i przedstawiający ją jako atrakcyjną inwestycję. Wykorzystywany jest na wstępnym etapie budowania zainteresowania inwestorów i ma za zadanie przede wszystkim ich zaintrygować. Szczególnym przypadkiem teasera jest blind teaser, niezdradzający nazwy firmy i niezawierający opisów umożliwiających jej identyfikację. Informacje te mogą być ujawnione na późniejszym etapie rozmów, po zawarciu umowy o zachowaniu poufności. - memorandum informacyjne ? skierowane jest do inwestorów, którzy wyrazili wstępne zainteresowanie. Zawiera bardziej szczegółowe informacje, m. in. o segmentach działalności, otoczeniu rynkowym i konkurencji, wynikach finansowych, a także oczekiwanych parametrach przyszłej transakcji.

- model finansowy ? zalecane jest sporządzenie w Excelu czytelnego modelu opisującego przeszłość finansową firmy i co ważniejsze ? prognozę jej przyszłych wyników.

Wszystkie materiały powinny jasno i rzetelnie przedstawiać sprzedawany biznes, eksponując jego wartość dla kupujących. Dobrze przygotowane, pomogą inwestorowi w ocenie potencjału firmy i podjęciu kolejnych kroków zmierzających do inwestycji.

6. Kontakt z potencjalnymi kupującymi

Za kontakt z inwestorami odpowiada firma doradzająca przy transakcji. Telefon, mail, LinkedIn, osobista sieć kontaktów ? droga jest dowolna, liczy się skuteczność. Celem są osoby decyzyjne, przede wszystkim właściciele i zarządy firm lub funduszy z przygotowanej wcześniej bazy.

Inwestorzy otrzymują materiały o firmie i w przypadku zainteresowania organizowane są indywidualne spotkania pomiędzy stronami potencjalnej transakcji.

Na początkowym etapie spotkań zwykle zawierane są umowy o zachowaniu poufności, otwierające drzwi do bardziej konkretnych rozmów (często dopiero po ich podpisaniu ujawnia się nazwę sprzedawanej firmy).

Faza spotkań potrafi być wymagająca, szczególnie jeśli wiąże się z dłuższymi podróżami,

a zainteresowanych firmą jest wielu. Trzeba być przygotowanym, że to czasochłonny etap całego procesu.

7. Umowa

Spotkania z inwestorami trwają od kilku tygodni do kilku miesięcy. W przypadku, gdy jeden (lub więcej) wciąż wykazuje duże zainteresowanie, najczęściej zawierany jest list intencyjny. Dokument ten określa wstępne warunki transakcji i może, choć nie musi, zawierać postanowienia wiążące.

Zazwyczaj na tym etapie, sprzedający przeprowadza badanie due diligence służące dokładnej, kompleksowej ocenie kondycji firmy. Kupujący analizuje każdy detal, dlatego ważne jest, aby wcześniej nie ukrywać żadnych problemów. Jak wspomnieliśmy, wypadające z szafy ?trupy? potrafią przekreślić nawet najlepiej rokującą transakcję.

Cena, za którą zostaną sprzedane udziały, może być stała lub uzależniona od wynegocjowanych warunków, np. przyszłych wyników przedsiębiorstwa.

Po skrystalizowaniu się oczekiwań i zakończeniu negocjacji, obie strony zawierają wstępną umowę inwestycyjną. Brzmi prosto, choć w praktyce etap ten potrafi być nerwowy, a data złożenia podpisów przekładana wskutek przeciągających się rozmów.

Po zawarciu wstępnej umowy następuje okres przejściowy, w którym firma i sprzedający mają czas na realizację wynikających z niej zobowiązań. Mogą one dotyczyć np. uporządkowania problematycznych kwestii wykazanych w due diligence, uzyskania odpowiednich zaświadczeń US/ZUS, otrzymania zgody UOKiK, czy wyłączenia z masy przedsiębiorstwa składników niepodlegających transakcji.

Dopiero po okresie przejściowym, kiedy wszystkie zobowiązania wynikające ze wstępnej umowy zostaną wypełnione, strony zawierają umowę przyrzeczoną.

Firma zostaje sprzedana.

***

Podsumowując, sprzedaż firmy to wieloetapowy proces, trwający zazwyczaj od kilku do kilkunastu miesięcy. Od właściciela biznesu wymaga zaangażowania, cierpliwości

i gotowości na nieprzewidziane sytuacje.

W powyższym tekście staraliśmy się w skrócie przedstawić, jak wygląda ?modelowa? procedura, jednak jej ostateczny kształt i czas trwania uzależniony jest od indywidualnych potrzeb właściciela i specyfiki danej transakcji.

Jeżeli rozważasz sprzedaż firmy, lub nasuwają się Tobie pytania dotyczące całego procesu ? jesteśmy gotowi pomóc i zapraszamy do kontaktu.